Es gibt kaum ein Thema, das die Gemüter am nachhaltigen Kapitalmarkt so erhitzt hat, wie die Offenlegungsverordnung (Sustainable Finance Disclosure Regulation – SFDR). Die am 10. März 2021 in Kraft getretene Verordnung 2019/2088 hat sich zum Ziel gesetzt, Transparenz und Vergleichbarkeit zu fördern und damit Greenwashing zu bekämpfen. Doch bereits kurz nach ihrem Inkrafttreten gab es zahllose Diskussionen zur Umsetzung der Verordnung. Die Anforderungen würden die Finanzinstitute überfordern, viele Regeln seien unscharf formuliert und die bisherige Offenlegung auf Produktebene (Artikel 6, 8 und 9) würde Greenwashing eher befördern als bekämpfen. Trotz zahlreicher Klarstellungen der Aufsichtsbehörden und EU-Kommission reißen die Diskussionen bis heute nicht ab.

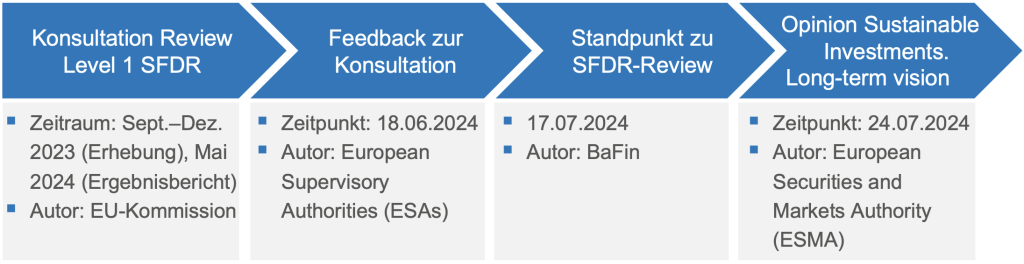

Die Europäische Kommission hat im Zuge eines Reviews von Level 1 der Offenlegungsverordnung (Level 1 ist der eigentliche Rechtstext von 2019, Level 2 ist die delegierte Verordnung von 2022) beschlossen, die Missstände anzugehen. Von September bis Dezember 2023 hatte sie eine Konsultation ins Leben gerufen. Akteure am Finanzmarkt und weitere relevante Stakeholder konnten ihre Meinung zur künftigen Ausgestaltung der Offenlegungsverordnung kundtun.

Im Mittelpunkt der Konsultation standen drei Themenkomplexe, welche einen hohen Impact auf Hersteller und Vertreiber nachhaltiger Finanzprodukte hätten:

- Änderung der Offenlegungsanforderungen auf Unternehmensebene (PAI-Statement)

- Ausweitung der Offenlegungspflichten für alle Finanzprodukte

- Einführung von neuen Kategorien nachhaltiger Finanzprodukte

Über 300 Organisationen und Personen nahmen an der Konsultation teil. Die Ergebnisse wurden bereits im Mai 2024 veröffentlicht. Über den Sommer äußerten sich Aufsichtsbehörden in mehreren Veröffentlichungen über die Vorschläge. Es zeigen sich Tendenzen, welche Änderungen mit welcher Wahrscheinlichkeit kommen werden. Die wesentlichen Vorschläge, Tendenzen und auch den Impact auf Finanzinstitute haben wir für Sie zusammengefasst:

Level 1-Review-Aktivitäten und -Ansichten des Regulators (Auswahl):

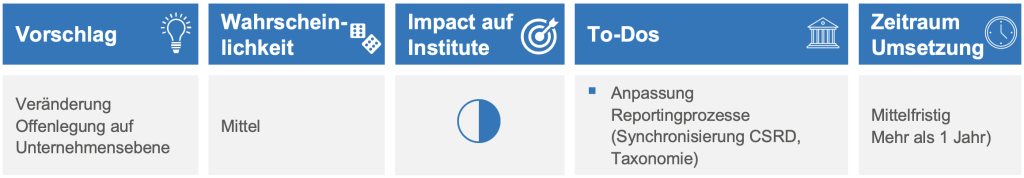

Änderung der Offenlegungsanforderungen auf Unternehmensebene (PAI-Statement)

Hintergrund

Die Veröffentlichung der sogenannten PAI-Statements gemäß Artikel 4 der Offenlegungsverordnung stellte viele Finanzinstitute vor große Herausforderungen. Die im Anhang 1 des technischen Regulierungsstandards (Delegierte Verordnung 2022/2188) geforderten negativen Nachhaltigkeitsindikatoren – Principal Adverse Impacts – sind schwer zu erheben und die Berechnungsmethoden sehr komplex. Zu ihnen zählen u. a. Angaben zu Treibhausgasemissionen, Wasser- und Abfallemissionen, Biodiversität, Einhaltung internationaler Normen, Gender Paygap, Diversität und dem Ausschluss kontroverser Waffen.

Zudem erschwert die Aggregation der Daten von Portfolio- auf Institutsebene die Aussagekraft der Statements. Daher ist der Nutzen der PAI-Statements für Investoren fraglich. Die EU-Kommission wollte daher allgemein wissen, ob die unternehmensbezogene Offenlegung nützlich sei. Neben der Offenlegung der PAIs beinhaltete die Frage auch die Offenlegung von Strategien zu Umgang mit Nachhaltigkeitsrisiken bzw. des Zusammenhangs zwischen Nachhaltigkeit und Vergütungspolitik.

Ergebnis der Konsultation und Sichtweise von Aufsichtsbehörden

Die Teilnehmer an der Konsultation sehen einen Nutzen darin, dass Finanzinstitute ihren Umgang mit Nachhaltigkeitsrisiken offenlegen. Die Offenlegung des Zusammenhangs zwischen Nachhaltigkeit und Vergütungspolitik fällt unterschiedlich aus. Die Offenlegung von PAIs sehen viele kritisch. Es besteht ein deutlicher Wunsch nach Vereinfachung bzw. nach einer Fokussierung auf wesentliche Sachverhalte.

Diese Ansicht teilen auch Aufsichtsbehörden, u. a. die BaFin. In einem Beitrag Mitte Juli empfahl sie, die offenzulegenden Informationen auf wenige, aber dafür wesentliche und aussagekräftige Daten zu beschränken. Sechs gesetzlich verpflichtende Kennzahlen, die die wichtigsten Aspekte von Nachhaltigkeit adressieren, würden genügen. Diese Sichtweise ist insofern bemerkenswert, als parallel zu dem Review von Level 1 auch die Überarbeitung von Level 2 der Offenlegungsverordnung (Delegierte Verordnung 2022/1288) stattfindet. Diese sieht beträchtliche Anpassungen vor, etwa die Einführung neuer PAIs (meine Kollegin Sandra Reinhard berichtete dazu).

Möglicher Impact auf Finanzinstitute

Eine Vereinfachung der PAI-Offenlegung dürfte zu einer Anpassung von SFDR-Reporting-Prozessen bei Finanzinstituten führen. Wie diese konkret aussieht, ist zum aktuellen Zeitpunkt bislang nicht absehbar. Der Aufbau neuer Reporting-Strukturen wie bei der Erstellung des ersten PAI-Statements scheint nicht notwendig. Wichtig wäre jedoch schon heute eine Synchronisierung der ESG-Reporting-Prozesse mit den Reporting-Anforderungen, die sich aus der nun kommenden Corporate Sustainability Responsibility Directive (CSRD) sowie damit einhergehend der Taxonomieverordnung ergeben.

Analyse: Wahrscheinlichkeit und Zeitplan

Die PAI-Statements sind ein hoher Aufwand, deren Nutzen aktuell durchaus zu hinterfragen ist. Dennoch erwarten wir in den kommenden zwölf Monaten keine größeren Änderungen an der unternehmensbezogenen Offenlegung: Zum einen haben die meisten Finanzinstitute mittlerweile Systeme und Prozesse entwickelt – der Anfangsaufwand ist somit gemeistert. Zweitens dürfte mit Implementierung der CSRD die Datenverfügbarkeit und infolgedessen die Qualität der PAI-Statements steigen. Schließlich findet zeitgleich drittens der Level 2-Review der Offenlegungsverordnung statt. Eine Harmonisierung der Änderungsvorschläge dieses Reviews mit größeren strukturellen Änderungen an der unternehmensbezogenen Offenlegung wäre zeitintensiv und aus unserer Sicht nicht schnell umsetzbar.

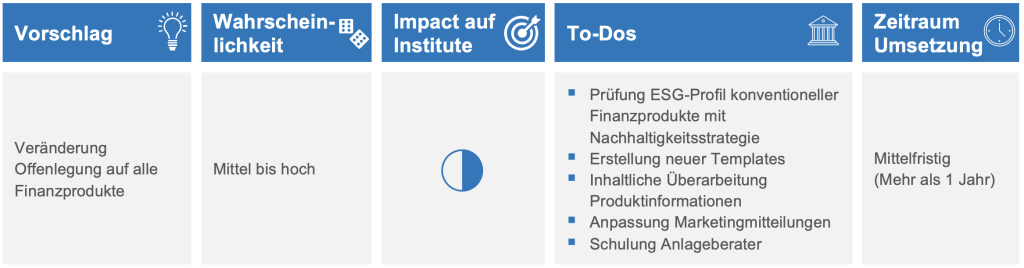

Offenlegung von Mindestinformationen an Nachhaltigkeit für alle Finanzprodukte

Hintergrund

Wer seine Finanzprodukte nach Artikel 6 eingestuft hat, muss zur Nachhaltigkeit seines Produkts bisher keine spezifischen Angaben offenlegen. Demgegenüber haben Anbieter von Artikel 8- oder 9-Fonds umfangreiche Offenlegungspflichten. Diesen Umstand haben insbesondere NGOs scharf kritisiert. Auch sahen viele Anbieter nachhaltiger Finanzprodukte eine Benachteiligung ihrer Produkte. Vor dem Hintergrund wollte die EU-Kommission in der Konsultation wissen, ob es ein Mindestmaß an Nachhaltigkeits-Offenlegungspflichten für alle Finanzprodukte geben sollte, unabhängig davon, ob sie das Produkt als nachhaltig bewerben oder nicht.

Ergebnis der Konsultation und Sichtweise von Aufsichtsbehörden

Die Teilnehmer an der Konsultation sprachen sich mehrheitlich dafür aus, dass alle Produkte Nachhaltigkeitsangaben offenlegen sollten. Dies könnten vorwiegend Angaben zu Klima, Diversität oder Menschenrechten sein. Auch die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) sprach sich Mitte Juli 2024 für ein Mindestset an Nachhaltigkeitsindikatoren aus, welche alle Finanzprodukte offenlegen sollten. Sie sollten aus bestehenden Gesetzen wie der Taxonomieverordnung oder CSRD hervorgehen.

Möglicher Impact auf Finanzinstitute

Auf Finanzinstitute dürfte der Impact je nach Abteilung unterschiedlich ausfallen. Befeuert durch die SFDR-Regeln haben viele Institute auf Leitungsebene ihre Nachhaltigkeitsstrategien und -governance (weiter)entwickelt. Sollte die erhöhte Transparenz aufzeigen, dass hauseigene Finanzprodukte etwa schlecht für das Klima sind, könnte dies unangenehme Fragen auslösen. Somit wäre eine Prüfung notwendig, inwiefern konventionelle Finanzprodukte im Einklang mit dem eigenen Nachhaltigkeitsanspruch stehen. Bei der Erhebung der Daten dagegen können Institute voraussichtlich auf den ESG-Datensatz aufbauen, den sie im Rahmen der bereits bestehenden Sustainable Finance Offenlegungsverpflichtungen entwickelt haben, bzw. der ihnen durch den Bezug externer ESG-Daten schon vorliegt. Aufwand besteht allerdings in der Erstellung bzw. Anpassung entsprechender neuer Templates. In der Anlageberatung wäre zu prüfen, wie die ESG-Informationen der konventionellen Finanzprodukte anzuwenden und entsprechend gegenüber Kunden vermittelbar sind und in Einklang mit bestehenden Anlagezielen stehen. Ebenso wäre zu prüfen, ob Marketingmitteilungen konform sind mit den neu offenzulegenden Informationen.

Analyse: Wahrscheinlichkeit und Zeitplan

Die Tendenz geht aktuell zu einer Ausweitung der Nachhaltigkeitsoffenlegung für alle Finanzprodukte um einige Nachhaltigkeitsaspekte. Ein konkreter Zeitplan liegt aber bisher nicht vor. Die Diskussion dreht sich stärker um die Einführung von Produktkategorien.

Dies war der erste Teil unseres Überblicks über den Level 1-Review der Offenlegungsverordnung. Im zweiten Teil in einer Woche schauen wir uns das Kernstück des Reviews an: die Einführung von Produktkategorien. Bleiben Sie gespannt.

1 comment