Wie Distributed Ledger Technologie, Blockchain & Co. die Finanzwelt verändern

Durch Kryptowährungen wie Bitcoin gab es innerhalb der letzten Jahre viel Wirbel um Blockchain, und das nicht nur in der Finanzbranche. Das öffentliche Interesse sorgte dafür, dass sich nicht nur die Institute selbst, sondern auch die Europäische Zentralbank, die EU-Kommission und der Gesetzgeber damit befasst haben. Mittlerweile hat das Thema Einzug in Gesetze und Richtlinien, sowohl national als auch auf europäischer Ebene erhalten, wobei Regelungen technologieneutral formuliert sind. So ist auch „Blockchain“ nur eine Form der Distributed Ledger Technologie (DLT), die auch abseits der Finanzbranche eine Vielzahl von Einsatzmöglichkeiten bietet.

Was macht DLT so besonders?

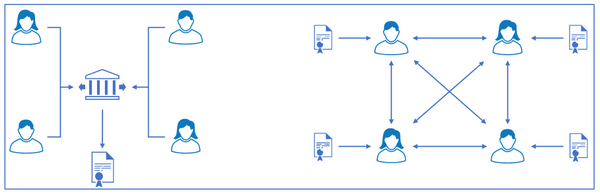

Nimmt man beispielweise das Ausführen einer Transaktion: Klassischerweise funktioniert das über einen Intermediär, beispielsweise eine Bank, wobei die Daten dort zentral gespeichert sind, also nur vom Institut einsehbar. Mithilfe einer dezentralen Verteilung der Informationen auf sogenannte Nodes – der Einfachheit halber im folgenden Computer genannt – eines jeden einzelnen Teilnehmers wird eine zentrale Stelle zur Überwachung und Ausführung obsolet, da jeder Teilnehmer die gleichen Informationen besitzt und verifiziert und somit Vertrauen innerhalb des Systems entsteht. Diese Verifizierung geschieht durch Algorithmen auf den teilnehmenden Computern. Zur Veranschaulichung dieses Systems dient folgende Grafik, links das zentralisierte System, rechts als dezentralisierte Version:

Die Blockchain-Technologie, bei der Daten in „Blöcken“ gespeichert werden, die jeweils auf allen vorherigen Blöcken aufbauen, ist dabei nur eine Anwendungsform von DLT. So wie Tempo nur ein Hersteller für Papiertaschentücher ist, im allgemeinen Sprachgebrauch aber oft synonym verwendet wird.

Welche Anwendungsgebiete außer Kryptowährungen gibt es?

Diese Dezentralisierung von Informationen und Interaktionen jeglicher Art ermöglicht es ebenso, vielfältige Prozesse zu automatisieren. Dies kann beispielweise das Elektroauto sein, das an der Ladesäule automatisch tankt, den Preis verhandelt und anschließend die Rechnung begleicht. Eine andere Anwendungsmöglichkeit bieten Smart Contracts.

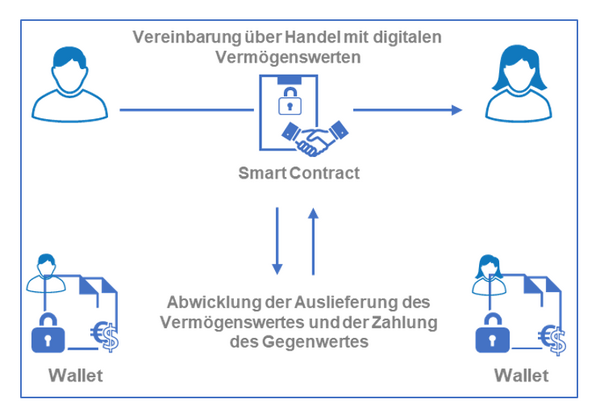

Diese darf man hierbei nicht als rechtlich gültige Verträge im Sinne des Gesetzes sehen, sie sind vielmehr Vereinbarungen zwischen unterschiedlichen Parteien, die in einem Code verankert sind und automatisch ausgelöst werden, sobald die abgestimmten Bedingungen erfüllt sind. Die Einsatzmöglichkeiten hierbei sind weitreichend und können in allen Branchen Anwendung finden. Beim Onlineshopping kann so beispielweise das Dilemma gelöst werden, dass man als Kunde erst bezahlen möchte, wenn die Ware angekommen ist, der Verkäufer diese aber erst versenden möchte, sobald das Geld eingegangen ist. Über Smart Contracts kann der Kaufbetrag vom Konto des Käufers abgebucht werden, der Verkäufer erlangt jedoch erst dann Zugriff, wenn die Ware geliefert wurde, wobei der Zusteller beispielsweise als Dritter dient, der den Erhalt der Ware bestätigen kann. Somit wird dann automatisch der Betrag für den Verkäufer zugänglich.

Aber auch innerhalb von Finanzinstituten können Prozesse durch Smart Contracts automatisiert werden oder neue Möglichkeiten eröffnet werden. Sowohl bei der Kommunikation und Interaktion mit dem Kunden als auch bei internen Prozessen bieten Smart Contracts Anwendungsgebiete. Denkbar wäre z.B. die Beschleunigung von Genehmigungs- oder Unterschriftsprozessen, auch in Verbindung mit der elektronischen Unterschrift , oder die Optimierung von Kreditprozessen, sodass bei Einreichung von Rechnungen keine zusätzliche, manuelle Freigabe eines Sachbearbeiters mehr nötig ist, um nur zwei Anwendungsmöglichkeiten zu nennen.

Wie passt DeFi dabei ins Bild und was ist das überhaupt?

Decentralized Finance (DeFi) – manchmal auch Open Finance genannt – gilt als einer der am schnellsten wachsenden Sektoren im Zusammenhang mit Kryptowerten, Blockchain und DLT im Allgemeinen. Der Wert, der an Vermögenswerten innerhalb des Sektors gebunden ist, liegt laut DeFiPulse Mitte August 2021 bei rund 80 Milliarden USD und hat damit allein seit Januar 2021 um ca. 50 Milliarden USD zugelegt.

Das Konzept hierbei beruht auf den angesprochenen Smart Contracts. Der Zugang zu DeFi-Produkten steht dabei allen offen, die über einen Internetzugang via Smartphone oder Computer verfügen. Somit können Personen am Finanzmarkt teilnehmen, die klassisch schwer Zugang dazu haben oder kein Konto eröffnen möchten (gleichwohl ist natürlich ein Wallet und eine entsprechende DeFi-App erforderlich).

Wie kann DeFi dabei den klassischen Finanzmarkt revolutionieren?

Die Besonderheit liegt in der Fokussierung auf die Dezentralisierung und damit faktisch in dem Ausschluss eines zwischengeschalteten Vermittlers wie einer Bank. Der Vorteil liegt auf der Hand: Man geht davon aus, dass Transaktionen somit kostengünstig (kein Intermediär) sowie transparent und fair (verankerter Code mit den zwischen den Vertragsparteien abgestimmten Bedingungen) funktionieren. Dadurch wird eine neue Basis für Geschäftsvorgänge geschaffen, die zu einer beträchtlichen Vereinfachung und Beschleunigung des Wirtschaftssystems beitragen könnte.

Klassische Bankgeschäfte wie Kreditvergabe (Darlehen und Sicherheitenstellung in Form von Kryptowährungen) oder Peer-to-Peer Lending , Handel von tokenisierten Vermögenswerten sowie Zahlungen können damit direkt zwischen den Vertragsparteien durchgeführt werden. Und damit ist es möglich, Kryptowährungen und -werte nicht nur zu verwahren, sondern für weitere (gewinnsteigernde) Geschäftsfelder zu eröffnen, bspw. Zinseinnahmen für Darlehen, Handel von digitalen Vermögenswerten etc.. Aber auch Versicherungen werden schon von etablierten DeFi-Unternehmen angeboten.

Aktuell besteht (noch) keine wirkliche Regulierung rund um DeFi, auch Sicherheitslücken sind nicht außer Acht zu lassen. Dennoch ist es ein aus unserer Sicht hochspannendes zukunftsträchtiges Thema im Kontext Blockchain, dessen Entwicklung und Einbettung von klassischen Bankgeschäften in ein DeFi-Ökosystem wir gespannt weiter beobachten werden.

Für weitere Informationen kommen Sie auf uns zu!

Weitere Infos: https://www.ppi.de/banken/compliance/regtech/

Gastautorin: Aylin Wilbert

1 comment